Пример использования ИИС в

АО «Открытие Брокер»

Доброго времени суток, уважаемый читатель!

Совсем недавно мы узнали о том что такое ИИС («ИИС: индивидуальный инвестиционный счет») и какие налоговые вычеты можно получить («Какой налоговый вычет по ИИС выбрать?»).

В данной статье речь пойдёт о реальном примере открытого ИИС в брокерском доме АО «Открытие Брокер».

Что предлагает брокер?

Мы уже знаем, что ИИС – это персональный счёт. Если у вас уже есть счёт, открытый у брокера, значит вас откроют новый специальный счёт.

Открыв ИИС, его необходимо пополнить. Пополнить ИИС в АО «Открытие Брокер» можно через банк “Открытие”, комиссия при этом не взимается.

Важно:

1. Обязательно проверяйте назначение платежа. В назначении однозначно должен быть указан номер лицевого счёта ИИС (у них он обозначается буквой “i”).

2. Обязательно оставляйте оригиналы платёжных документов, в соответствии с которыми вы переводите деньги на ИИС. Они подтверждают факт ваших расходов и необходимы при обращении в налоговую.

С какой целью ИИС открывать у брокера?

1. Получение налогового вычета (13%);

2. Инвестирование в акции российских компаний (покупка акций);

3. Желание получить дополнительный доход по ИИС на росте стоимости акций;

4. Желание получить дивиденды по сформированному портфелю.

Давайте остановимся подробнее на всех 4 пунктах:

Получение налогового вычета (13%)

Предварительно я для себя решил, что воспользуюсь первым видом налогового вычета – вычетом по взносам, так как размер уплаченного НДФЛ позволяет мне получить максимально возможный возврат (52 000 рублей).

Инвестирование в акции российских компаний

На самом деле обычному человеку, который не живет в мире финансовой аналитики, технического анализа, для которого выражения “скальпинг”, “торговля на тренде” или “стакан заявок” – пустой звук, тоже может стать частью чего-то большего.

Брокерский счёт (обычный счёт или ИИС) позволяет стать акционером любой компании, акции которых торгуются на фондовом рынке.

Конечно, звучит заманчиво. Но сразу возникают следующие вопросы:

Как самому составить портфель? …

… Какие акции покупать? … Как их покупать? …

… Нужно ли их продавать? Что делать если…? … И так далее…

Можно перелопатить гору литературы и инструкций, а можно воспользоваться доверительным управлением и не вникать во все тонкости.

Как это работает?

При переводе средств на ИИС у брокера АО «Открытие Брокер» вы можете выбрать – каким образом будет осуществляться работа со счетом:

– самостоятельно: вы сами будете следить за рынком, покупать/продавать акции и/или другие активы.

– доверить управление вашим счётом специалистам брокера.

Что значит доверительное управление?

Это значит, что на всю сумму, которую вы перевели на ИИС, вам будет предложено автоматически сформировать список акций, которые возможно купить. Перечень будет содержать название компаний, стоимость и количество акций. Все эти рекомендации формируются автоматически, вам остаётся только согласиться (делается это через смс).

В любое время можно внести дополнительную сумму денег, на которую также автоматически будет предложен и сформирован новый перечень (набор и количество акций может остаться без изменений, а может измениться).

Иногда могут приходить уведомления о рекомендациях купить и/или продать имеющиеся акции. Все что требуется от вас это отправить ответное смс о “согласии”. Все остальное происходит автоматически.

Желание получить дополнительный доход по ИИС на росте стоимости акций

Мы уже говорили о возможности получить вычет по взносам (13%), но благодаря инвестированию денежных средств в акции, можно получить дополнительный доход, если стоимость акций вырастет:

Например:

Вы в 2017 году открываете ИИС и переводите 400 000 руб.

На имеющуюся сумму вам предлагают купить акции следующих компаний:

Норильский никель – 10 шт по 9 000 руб./шт.

Аэрофлот – 1000 шт по 175 руб./шт.

Мегафон – 200 шт по 640 руб./шт.

Компании, стоимость и количество акций,выбраны в качестве примера, их может быть намного больше в сформированном вами портфеле.

Общий объём вложенных в акции денежных средств составляет 393 000 руб.

В 2020 году (через 3 года после Открытия ИИС) стоимость акций выросла на 30% (10% в год). Стоимость вашего портфеля составила (если дополнительные средства на счёт не вносились и дополнительный объём акций не покупался):

Норильский никель – 10 шт по 11 700 руб./шт. (цена покупки – 9 000 + 30%)

Аэрофлот – 1000 шт по 227.5 руб./шт. (цена покупки – 175 + 30%)

Мегафон – 200 шт по 832 руб./шт. (цена покупки – 640 + 30%).

Решив продать акции, вы заработаете на продаже 117 900 руб.

Таким образом ваш доход составит:

– 52 000 руб. (13% налоговый вычет);

– 102 573 руб. (117 900 руб. минус 13% НДФЛ).

Иными словами, инвестировав 400 000 руб. получаем доходность в размере 38%.

Если в течении последующих 2 лет инвестировать ещё 800 000 руб. (по 400 000 руб. каждый год) и докупать акции – прибыль может быть гораздо больше.

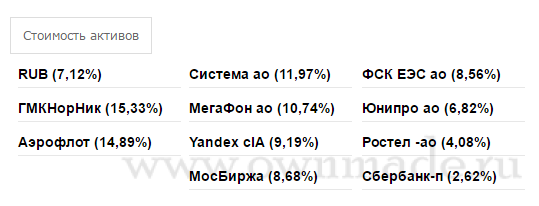

Ваш портфель может быть следующим:

Выглядит не плохо, не правда ли?

Однако, важно помнить, что любое инвестирование связано с рисками и чем выше доходность, тем выше риски.

Может получиться так, что инвестированная сумма, на которую были куплены акции – уменьшится, так как стоимость акций может снизиться. В этом случае будет убыток по счёту ИИС. Но вычет в размере 13% вы получите с той суммы, которую переводили на ИИС первоначально (т.е. если сумма перевода была 400 000 руб., то вы гарантированно получите 52 000 руб.).

Реальная ситуация на фондовом рынке в конце 2016 года – первом квартале 2017 года:

За последнюю неделю 2016 года и в первый месяц 2017 года, сформированный (по рекомендациям брокера) портфель показал доходность в размере 7.8% (что, на минуточку, примерно равно 77% годовых):

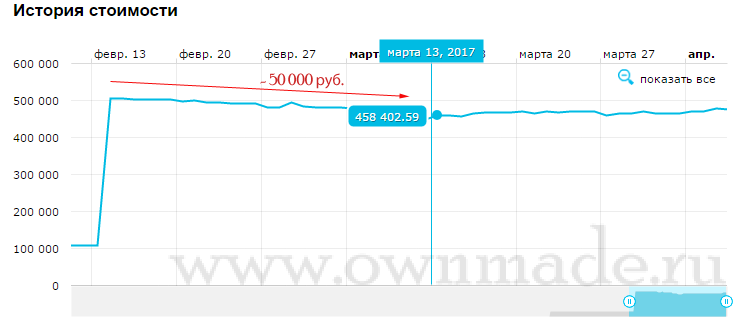

Однако всего за 1 месяц (в период с 13 февраля по 13 марта 2017) наблюдалось общее снижение стоимости активов, и соответственно, портфеля:

Желание получить дивиденды по сформированному портфелю

Так как вы фактически являетесь владельцем акций, вы можете претендовать на дивиденды, которые могут быть выплачены акционерам.

Дивиденд — это чистая прибыль, приходящаяся на одну акцию акционерного общества по результатам отчетного года, которая распределяется среди акционеров пропорционально числу имеющихся у них акций.

Таким образом, в случае если дивиденды по акциям будут выплачиваться, для вас это дополнительный доход.

О комиссии брокера

Что касается комиссии, которую берет брокер, то она не большая, судите сами:

– если на счете более 50.000 руб., абонентская плата за ведение счета не взимается. Если сумма меньше – для физических лиц она составляет 295 руб./мес.

– если вы выбрали доверительное управление и опцию – “Модельный портфель” (опция, которая позволяет не вмешиваться в процесс покупки/продажи акций, все будет осуществляться автоматически) – размер комиссии составит 0,2%, но не менее 0,04 руб. за сделку (при этом объём операций не имеет значения).

На практике эта комиссия практически не заметна.

В заключение…

Гарантий получения высокого дохода нет, и инвестиции в акции и другие ценные бумаги всегда сопровождаются рисками. Но в случае успеха (13% возврат по взносу + рост стоимости акций + дивиденды) можно заработать в разы больше, чем предлагают банковские депозиты.

А Вы готовы к таким рискам?

Добавить комментарий